Как повысить эффективность устойчивого финансирования с помощью различных вариантов лизинга и с приминением Кредитного "зеленого" финансирования?

СТАТЬЯ ПОДГОТОВЛЕНА ДЛЯ ВСЕМИРНОГО ЕЖЕГОДНИКА ПО ЛИЗИНГУ 2023

Амина Чакчук, главный операционный директор Лизинга, и Марва Трабелси, эксперт по бизнесу CODIX

Сейчас трудное время, мир сгорает, мы продолжаем использовать ископаемое топливо, как будто завтрашнего дня не будет. "С каждым днем глобальная энергетическая система все больше подталкивает нас к климатической катастрофе". Эти слова были сказаны Антониу Гутерришем, генеральным секретарем Организации Объединенных Наций, после выхода доклада о состоянии климата в 2021 году, который был опубликован Всемирной метеорологической организацией (ВМО). Кроме того, санитарный кризис (COVID-19) повысил осознание человечеством важности устойчивого развития.

Единственный способ преодолеть энергетический кризис - инвестировать в возобновляемые источники энергии. В Европе "Зеленая сделка" - лучший диверсификационный результат кризиса. В результате ЕС продолжает работать над диверсификацией источников энергии и планирует масштабные инвестиции в возобновляемые энергоресурсы, энергоэффективность и устойчивое финансирование. В рамках плана ЕС по экологическому переходу, Европейская комиссия стремится увеличить долю возобновляемых источников энергии в энергобалансе до 38%-40% к 2030 году и усилить обязательства по экономии энергии: например, Европейский Союз планирует снизить годовое потребление энергии с 1,5% до 0,8%. Русско-украинская война ускорила этот план, который должен развернуться как можно скорее.

Зеленое финансирование включает в себя все финансовые операции в пользу энергетического и экологического перехода, а также борьбы с изменением климата. Его основными инструментами являются "зеленые" облигации. Эти кредиты используются для финансирования проектов, способствующих экологическому переходу, включая управление водными ресурсами, отходами и энергией, а также лизинговые и кредитные финансовые продукты.

В этой статье мы обсудим, как улучшить и укрепить ИТ-систему лизинга и кредитования, которая различными способами может стимулировать устойчивое финансирование.

Каковы цели “зеленого” лизинга и кредитного финансирования?

Кредитные учреждения и страховые компании играют ключевую роль в переходе к полностью устойчивой и инклюзивной экономической и финансовой системе в соответствии с европейским "Зеленым курсом". Они могут оказывать значительное положительное и отрицательное воздействие посредством своей кредитной, инвестиционной и страховой деятельности. Целью Финансирования ” Зеленого” Лизинга (Leasing Green Finance) является финансирование "зеленой" экономической деятельности, которая вносит значительный вклад в достижение экологических целей.

В качестве шести соответствующих экологических целей выступают:

1. Смягчение последствий изменения климата

2. Адаптация к изменению климата

3. Устойчивое использование и защита водных и морских ресурсов

4. Переход к экономики замкнутого цикла

5. Предупреждение и контроль загрязнения окружающей среды

6. Защита и восстановление биоразнообразия и экосистем

Также обусловленные этими экологическими целями, "Зеленый лизинг" и Кредитное финансирование приобретают большое значение для участников финансового рынка ( в том числе для банков и институциональных инвесторов) и компаний, представляющих общественный интерес, для которых Положение о Таксономии применяется в обязательном порядке. Договоры "Зеленого Лизинга" актуальны не только для участников финансового рынка, которые владеют или арендуют такую недвижимость, но и для финансовых учреждений, которые финансируют "зеленую" деятельность.

Чем отличаются "зеленые" активы и "зеленая" экономическая деятельность?

Активы или виды экономической деятельности, которые могут быть охвачены "Зеленым финансированием", должны быть включены в таксономию ЕС.

Таксономия Евросоюза - это система классификации, устанавливающая перечень экологически устойчивых видов экономической деятельности. Она может сыграть важную роль, помогая ЕС расширить масштабы устойчивых инвестиций и внедрить европейский "Зеленый курс". Таксономия ЕС предоставит компаниям, инвесторам и политикам соответствующие определения того, какая экономическая деятельность может считаться экологически устойчивой. Таким образом, она должна создать безопасность для инвесторов, защитить частных инвесторов от "зеленого камуфляжа", помочь компаниям стать более дружественными к климату, смягчить разделение рынка и помочь направить инвестиции туда, где они наиболее необходимы (см. https://ec.europa.eu/).

Таксономия ЕС дает обзор видов экономической деятельности, которые могут внести существенный вклад в смягчение последствий изменения климата:

1. Основан ли вклад на собственных показателях или позволяет улучшить показатели в других секторах

2. Считается ли деятельность переходным периодом

3. Какие экологические цели также имеют задачи "Не нанести существенного вреда".

На основе этой классификации строится вся отчетность, управление рисками, создание резервов, бухгалтерский учет и "зеленое" регулирование.

Каковы различные подходы к финансированию "зеленого лизинга"?

В "зеленом" финансировании могут использоваться различные меры стимулирования

- Участие в программе "Ставка клиента" или разделение ставок, или даже 0% на Финансирование экологических активов

- Возможность установить налоговые льготы или налоговые штрафы в зависимости от выбросов CO2 приобретенного актива

- Возможность установления тарифов на услуги и страховки, основанныe на потреблении и выбросах CO2

- Возможность создания расширения с преимуществом использования устойчивых активов

- Лизинг как услуга и совместное использование устойчивых активов

- Установление сезонного шаблона ценообразования для перехода сельского хозяйства на устойчивые активы

- Специальные предложения для объектов недвижимости, учитывающие правила ESG (Environmental, Social, and Corporate Governance / „Экологическое, социальное и корпоративное управление“)

Далее приведены некоторые примеры европейских мер стимулирования "зеленого" финансирования:

Стимул для разработки электромобилей

Для стимулирования разработки автомобилей, выбрасывающих меньше CO2, устанавливается система бонусов и штрафов, которая поощряет в виде бонусов покупателей новых автомобилей с наименьшим выбросом CO2 и наказывает в виде штрафов тех, кто выбирает наиболее загрязняющие модели.

Система стимулов для поддержки сектора биометана

Для поддержки сектора биометана была создана система стимулов для поощрения использования биометана в транспортном секторе (биометан, используется в качестве топлива, известен как bioNGV). В рамках существующей системы, покупатели биометана могут получить гарантии происхождения произведенного биометана и воспользоваться механизмом поддержки. Эти гарантии происхождения подтверждают тот факт, что продаваемый и закачиваемый в сеть газ имеет возобновляемый источник. Кроме того, эти гарантии происхождения регистрируются в национальном реестре.

Стимул для развития водородных транспортных средств

Водородные электромобили являются частью решений в области чистой мобильности. Дополняя аккумуляторные электромобили для определенных целей, они, как и все электромобили, выигрывают от упомянутой выше системы "бонус-штраф". Разработка водородных автомобилей все еще находится в стадии становления и промышленного внедрения, но они имеют значительные преимущества, поскольку заряжаются за короткое время (менее 5 минут) и обладают большей автономностью, чем электромобили на аккумуляторах. Франция включила факультативную часть, посвященную водороду, в национальные рамки действий по альтернативным видам топлива и поставила перед собой цель создать от 30 до 50 зарядных станций к 2025 году.

Эко-кредит по нулевой ставке (Eco-PTZ)

Eco-PTZ (Эко-ПТЗ) является одним из примеров мер стимулирования, введенных в 2009 году.

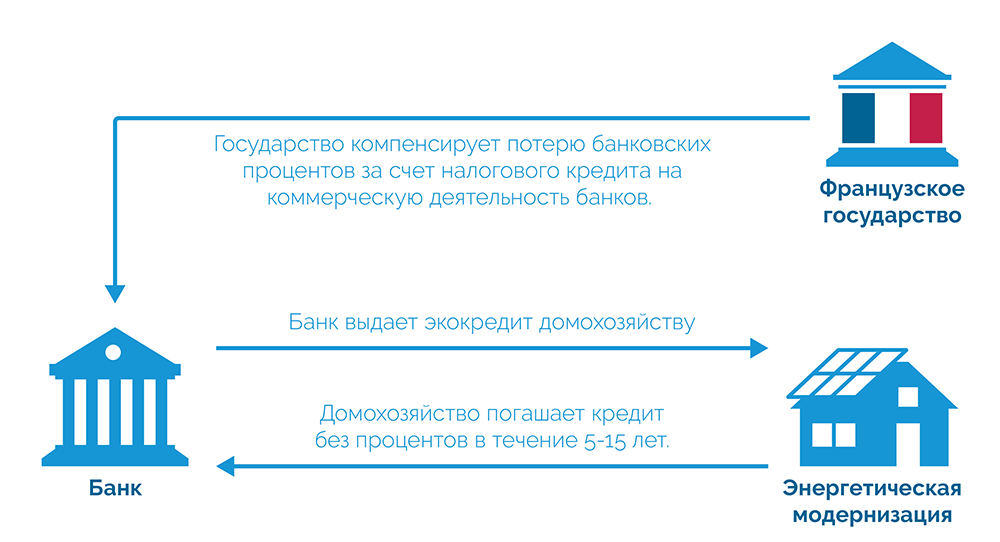

Этот принцип позволяет финансировать энергетическую реконструкцию через схему экокредитования с нулевой ставкой. Этот принцип показан на приведенной ниже схеме:

Схема экокредита с нулевой ставкой

См. The zero-rated eco-loan scheme to encourage renewable energy (ECO-PTZ)

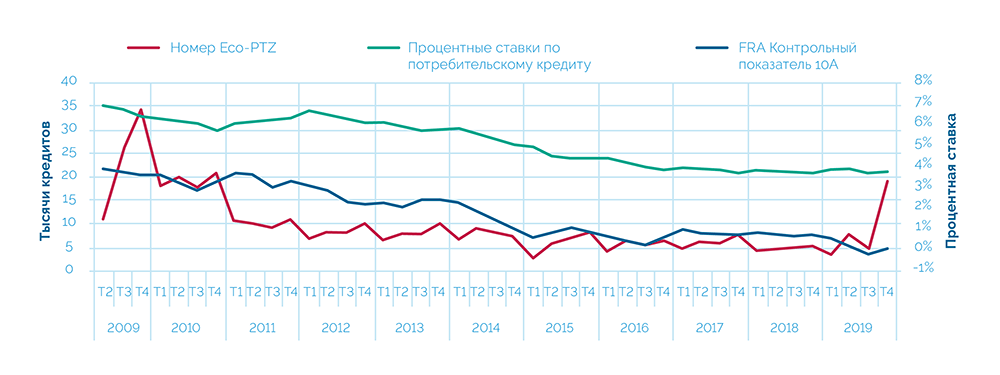

На графике ниже показано количество кредитов EPTZ, взятых с начала этого периода стимулирования. Однако ставка по данному виду кредитов ниже, чем ожидалось, особенно в период, предшествующий кризису COVID-19. FRA - соглашение о будущей процентной ставке (Forward Rate Agreement)/ форвардное процентное соглашение.

Получение кредитов EPTZ

См. Pourquoi le recours à l’éco-prêt à taux zéro est-il si faible ?

Этот механизм стимулирования оставался довольно недостаточным в течение последних десяти лет, поскольку даже потолок заимствований не мог покрыть расходы на Эко-реконструкции.

Например, стоимость капитальной реновации может легко превысить 40 000 евро. Таким образом, барьер в 30000 не является достаточным, чтобы побудить потребителя даже начать такие реконструкции.Этот пример показывает, что при введении того или иного стимула необходимо составить проекционный план с реальными параметрами. Такой план также должен учитывать все затраты и различные мнения, а также предлагать решения о том, как сделать это предложение осуществимым.

В заключение следует отметить, что Эко-кредит (Eco-PTZ) еще предстоит укрепить и расширить в течение следующих нескольких десятилетий. И необходимо устранить препятствующие этому факторы, в соответствии с предложением «Гражданской конвенции по климату», принятой во Франции в 2020.

Необходимо добавить другие дополнительные инициативы к “Зеленому” финансированию, чтобы привлечь и сделать эффективными меры стимулирования “Зеленого” финансирования, но какими они должны быть?

Как показано в предыдущем примере применения стимулов/поощрений Эко-кредитa (Eco-PTZ) , необходимо предложить дополнительные действия по "зеленому финансированию",чтобы успешно осуществить Эко-переход. Ниже приведены несколько примеров:

Тепловой фонд (The Heat Fund)

Тепловой фонд поддерживает развитие и использование тепловых возобновляемых источников энергии, включая биомассу ( леса, сельское хозяйство, биогаз и т.д.), геотермальную энергию (при прямом использовании или через тепловые насосы), солнечную тепловую энергию, регенерацию, а также развитие тепловых сетей с использованием этих источников энергии.

Речь идет о следующих секторах: коллективное жилье, третий сектор, сельское хозяйство и промышленность. Для этих секторов цель дополнительного производства возобновляемого тепла к 2020 году составляет почти 5,47 млн тонн нефтяного эквивалента (тнэ), то есть более четверти общей цели, установленной на 2020 год на европейском уровне в рамках энерго-климатического пакета (20 млн тнэ дополнительной возобновляемой энергии).

Основанный в декабре 2008 года, Тепловой фонд был создан для поддержки производства тепла из возобновляемых источников. Он был обеспечен пакетом в 1,9 млрд. евро на период 2009-2017 и позволил поддержать почти 4300 операций, которые обеспечили объем инвестиций в размере 5,8 млрд. евро и производство 25 ТВтч/год.

Общий налог на загрязняющие виды деятельности (TGAP) и биотопливо

TGAP поощряет включение и распределение биотоплива, наказывая операторов, которые используют долю биотоплива ниже установленного порога потребления. Ставка TGAP была установлена на уровне 7% в энергетике для дизельного и бензинового секторов на 2010 год. С 2014 года эта ставка была увеличена до 7,7% для дизельного сектора и сохранена на уровне 7% для бензинового сектора.

Как европейские предприятия оценивают долю своего финансирования, выделяемую на устойчивую экономическую деятельность?

Следуя Парижским соглашениям 2015 года и в ответ на план действий, запущенный Европейской комиссией в 2018 году, Европейское банковское управление призывает кредитные учреждения ввести в действие ключевые показатели эффективности под названием "Коэффициент зеленых активов" (GAR), чтобы организации могли измерить долю своего финансирования, выделяемого на устойчивую экономическую деятельность. Это показатель эффективности, измеряющий долю их банковского портфеля, связанного с экологически чистой экономической деятельностью.

Этот "Коэффициент зеленых активов" (GAR) представляет собой фракцию, состоящую из следующих частей:

Числитель показывает долю активов на балансе финансовых учреждений, которая инвестирована в "зеленую" экономическую деятельность и, следовательно, соответствует европейской таксономии следующим образом:

- Кредиты

- Облигации

- Акции

- Обеспечения, включенные на основе "зеленых" экономических активов в Европейскую таксономию, на основе ключевых показателей эффективности (KPI) как инвестиций в основные средства или капитальные вложения (Capex), так и оборота базовых активов.

Однако из числителя коэффициента исключены:

- Все активы финансового типа, предназначенные для торговых целей

- Межбанковские кредиты "по требованию"

- Активы, которые исключены из сферы действия Директивы о нефинансовой отчетности (NFRD), т.е. те кредиты для предприятий малого и среднего бизнеса (МПС/SMEs), которые находятся вне сферы действия NFRD и, следовательно, не публикуют информацию о своем соответствии европейской "зеленой" таксономии и для которых, как указано выше, будет рассчитан BTAR

- Риски, не связанные с ЕС, а также хеджирование производных инструментов

Знаменатель коэффициента, с другой стороны, содержит:

- Общая сумма активов финансового учреждения

- Общий объем кредитов

- Общее количество облигаций и акций в портфолио

- Общая сумма взысканного обеспечения

- Прочие активы в балансе.

При расчете учитываются основные инструменты в активах банковской книги (т.е. кредиты и несуверенные облигации и долевые ценные бумаги), исключая активы, удерживаемые для торговых целей, из-за их волатильности (нестабильности), а также суверенные ценные бумаги.

Расчет и публикация GAR ("Коэффициент зеленых активов") крупнейшими европейскими банками является частью внефинансовых отчетов (посвященных, в частности, борьбе с изменением климата), которые крупные организации должны предоставлять с 2018 года в соответствии с Директивой о внефинансовой информации (NFRD - Non-Financial Reporting Directive/Директива о нефинансовой отчетности).

Расчет этого нового коэффициента представляет собой серьезную задачу для кредитных организаций. Для этого финансовые организации должны иметь надежные информационные системы, которые позволяют им составлять такого рода подробный отчет на основе детальной классификации (по видам и подвидам активов, а не по секторам деятельности).

См. ANNEX XXXVIII – Instructions for Disclosure of ESG Risks

Управление рисками в "зеленом" финансировании

Для того чтобы управлять риском изменения климата, регламент ESG (Environmental, Social, and Corporate Governance / „Экологическое, социальное и корпоративное управление“) требует перечень отчетов о раскрытии информации. У банковских учреждений запрашивается список отчетов и приложений. Эти отчеты и приложения в значительной степени основаны на классификации активов по таксономии и финансам экологической деятельности и подробно рассчитывают различные ключевые показатели эффективности рисков (KPI). Ниже перечислены основные из них:

Качественная информация об экологическом риске, социальном риске и o риске управления

В соответствии со статьей 449a, в сочетании со статьей 435 CRR, банковские учреждения должны раскрывать информацию о своих рисках в отношении нефинансовых корпораций, работающих в секторах, связанных с выбросами углерода, и о качестве этих рисков, включая статус недействующих, классификацию на стадии 2 в IFRS9 ( МСФО-Международные стандарты финансовой отчетности), и соответствующие резервы, а также группы по срокам погашения.

Учреждения должны использовать качественную информацию о социальном риске в своей стратегии пяти видов бизнеса и процессах, а так же информацию о руководстве и управлении рисками. Организации также должны применять качественную информацию о риске управления, чтобы описать интеграцию такого риска в общую политику руководства и управления рисками.

Качество рисков по секторам, срокам погашения и ключевые показатели эффективности (KPI) "Коэффициентa зеленых активов" (GAR)

В соответствии со статьей 449a CRR (Customer Retention Rate / Kоэффициент удержания клиентов), крупные организации с ценными бумагами, которые торгуются на регулируемом рынке ЕС, должны раскрывать информацию о рисках ESG („Экологическое, социальное и корпоративное управление“), включая физические риски и риски переходного периода, как указано в отчете, упомянутом в статье 98(8) Директивы 2013/36/EU.

Заключение

В современном политическом и экономическом контексте Европы и мира в целом, а также в связи с острой необходимостью перехода к экологически чистой энергии, таксономии могут играть важную роль в архитектуре финансовых систем стран, если они правильно и надлежащим образом разработаны.

Важно устранить все границы для доступа к различным механизмам стимулирования, чтобы ускорить переход к "зеленому" финансированию. При этом ИТ-система играет центральную роль в этом переходе, легко управляя всеми соответствующими процессами и правилами регулирования. Программное обеспечение для ИТ-лизинга/кредитования должно быть достаточно мощным и гибким, включая:

- Модуль параметризации активов и залогов и различные уровни классификации, чтобы подготовить всю необходимую информацию, предусмотренную любым нормативным актом.

- Надежный инструмент расчета IRR (Внутренняя норма доходности), гибкий и доступный модуль финансовых расчетов, позволяющий установить любой тип поощрения/стимула, гибкие графики платежей, гарантии, комиссионные, бонусы, интегрированный GAR ("Коэффициент зеленых активов").

- Надежный модуль скоринга ( скоринг - подсчет баллов, система оценки клиентов, в основе которой заложены статистические методы) с несколькими типами скоринга, которые можно легко настроить, принимая во внимание различные виды управления рисками в Tаксаномии.

- Полностью параметризованный процесс, чтобы сделать максимально возможное количество процессов полностью автоматическими, с легко управляемыми критериями по Таксономической матрице во всех процессах и расчетах.

- Интегрированный модуль управления рисками, позволяющий в режиме реального времени рассчитывать стадию риска и учитывать изменения в регулировании ESG („Экологическое, социальное и корпоративное управление“) ,связанные с влиянием IFRS9 ( МСФО-Международные стандарты финансовой отчетности).

- Интеллектуальное моделирование рисков с использованием искусственного интеллекта для легкого внедрения различных сценариев в процессы расчета PD (Вероятность дефолта (PD- «Probability of default»), расчета ECL ( оценка ожидаемого кредитного убытка) и GAR.

К счастью, такие программные пакеты существуют, например - iMX Лизинг и Kредит. Такие технологические решения могут принести огромную пользу в мире постоянных перемен, особенно те, которые постоянно приобретают более насыщенные и сильные характеристики благодаря постоянным многолетним инвестициям со стороны соответствующих компаний. Мы предлагаем вам изучить, как с помощью решения iMX Лизинг и Kредит можно решить проблемы, описанные в этой статье, в конкретном контексте вашей компании и стоящих перед ней задач.

Ссылки:

https://fincley.com/

https://www.ecologie.gouv.fr/

https://www.eba.europa.eu

Статья также была опубликована NEFA (The National Equipment Finance Association).