Pay-Per-Use: Herausforderungen für das verbraucherorientierte leasing in einer technologiegetriebenen Welt

Artikel für World Leasing Yearbook 2020

Von Kameliya Slavchova, CODIX-Anwendungsexpertin für iMX und Denis Georgiev, CODIX- Business-Experte

In den letzten Jahren hat der technologische Fortschritt die Türen zu vielen alternativen Geschäftsmodellen aufgestoßen, die bisher für ungeeignet oder sogar für unmöglich gehalten wurden. So haben Innovationen beispielsweise die Automobilindustrie, den Finanzhandel und das Bankwesen, den Maschinenbau, die Mechanik, die Architektur, die Medizintechnik, den Sport usw. verändert. Unternehmen müssen auf Innovationen setzen, um immer einen Schritt voraus zu sein, da sich die Erwartungen der Menschen ändern, wenn immer mehr Aspekte ihres Lebens digitalisiert und automatisiert werden. Es überrascht nicht, dass immer wieder kreative Geschäftsideen entstehen und Erfolg verspechen.

Die Leasingbranche ist für ein zukunftweisendes Leasingmodell von entscheidender Bedeutung. Sie hilft dabei, die wachsenden Bedürfnisse und Anforderungen der Benutzer zu erfüllen, muss jedoch auch eine Reihe von Herausforderungen wie der zunehmenden Digitalisierung und der Innovation von Finanzierungsleasingprodukten, der Berücksichtigung der Besonderheiten des Kreislaufleasings und einigen Nachhaltigkeitsfragen berücksichtigen.

Als Reaktion auf diese Veränderungen und drängenden Fragen und Anforderungen benötigt die Leasingwelt innovative und flexible Softwarelösungen, die sich schnell weiterentwickeln und in hohem Tempo anpassen lassen.

CODIX hat eine innovative Leasinglösung entwickelt, um diesen Herausforderungen gerecht zu werden, indem sie ihre Forschung auf neue Lösungen für eine neue Art von Dienstleistung konzentriert hat. In diesem Artikel wollen wir versuchen, etwas Licht in die Bereitstellung von „Pay-Per-Use-Diensten“ zu bringen. Diese Art von Dienstleistung bietet dem Endkunden ein hohes Maß an Komfort: Ungenutztes Kapital lässt sich vermeiden, indem man nur bezahlt, was man tatsächlich verbraucht hat. Bei wenig genutzten Assets kann dies für Kunden im Vergleich zu konventionellem Leasing günstiger ausfallen. Eben deshalb besteht zweifellos Bedarf an dieser Art von Finanzdienstleistungen.

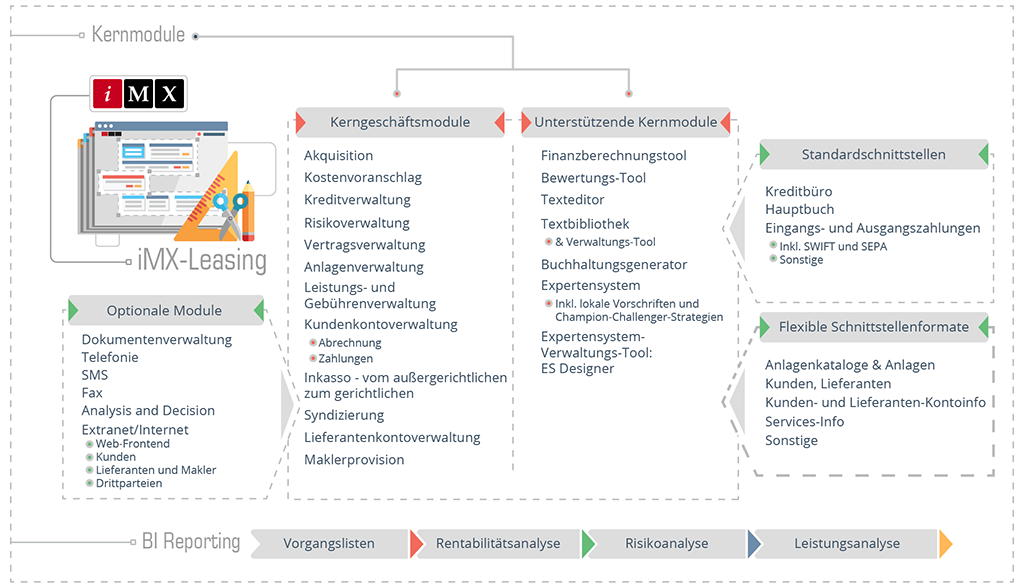

Tabelle 1 Kernmodule von iMX

Obwohl dieser Service aus Sicht des Endkunden nützlich erscheint, bringt er auch erhebliche Herausforderungen mit sich. Hier sind einige Beispiele für die Hindernisse, die Leasinggeber meistern müssen:

- einen Dienstleistungstarifkatalog auf Basis des Anlagenverbrauchs mit einer mehrdimensionalen Matrix anbieten;

- eine ordnungsgemäße Verfolgung, Echtzeit-Updates und Verarbeitung von Dienstleistungstarifen mit angeschlossenen Geräten über APIs gewährleisten;

- mehrstufige Leasingangebote (unterschiedliche Mietangebote) in unterschiedlichen Zeitabständen je nach Anlagenverbrauch erstellen;

- Scoringmodelle auf den Kundenverbrauch stützen und das Risiko beurteilen;

- KI-Informationen richtig sammeln und nutzen, um neue Bewertungsmodelle zu erstellen;

- Abschreibungen und Echtzeit-Bewertung von Vermögenswerten durchführen;

- Unvorhersehbarkeit der Anlagennutzung und automatische Wartungsverfahren vermeiden;

- regulatorische Änderungen kontinuierlich einhalten;

- mit einer einfachen Schnittstelle mit Multi-Channel-Anwendungen auf dem neuesten Stand und kundenfreundlich bleiben;

- das Risiko kontrollieren und die Rentabilität optimieren;

- Umverpackung von Vermögenswerten und Wiedervermarktung oder Wiederverwendung der zurückgegebenen.

Generell gilt, dass billigere und mobile Anlagen für Pay-Per-Use-Leasing besser geeignet sind, aber das ist nicht immer der Fall. Viele große und stationäre Anlagen werden verbrauchsgerecht geleast (z. B. medizinische, bauliche und landwirtschaftliche Anlagen). Der Markt für solche Vermögenswerte kann eher als eine Nische angesehen werden.

Im Allgemeinen sollten Leasinggeber eine Diversifizierung ihres Vermögensportfolios anstreben, um das Risiko zu kontrollieren und die Rentabilität zu erhalten. Dies könnte bedeuten, dass sie sich nicht zu viel auf eine bestimmte Anlagekategorie konzentrieren sollten. Da teurere Vermögenswerte jedoch eine höhere Eintrittsbarriere aufweisen und oft einen Nischenmarkt haben, spezialisieren sich Leasinggeber eher auf ein einzelnes Gebiet.

Darüber hinaus könnten teurere Vermögenswerte mit einem engen potenziellen Markt einen Leasinggeber stark von seinem Leasingnehmer abhängig machen, was zu einem gewissen Verlust der Kontrolle über den Preis oder die Vertragsbedingungen führen könnte. Andererseits wäre die Vertrautheit mit solchen Nischenmärkten für den Leasinggeber ein wesentlicher Vorteil gegenüber dem Wettbewerb.

Legen wir jedoch unseren Fokus auf die kurzfristige Vermietung mobiler, preiswerterer und liquiderer Anlagen, bei denen die Zielgruppe die Endkunden sind.

Betrachten wir ein Beispiel für die Autovermietung je nach gefahrenen Kilometern. Um diesen Service attraktiv zu machen, sollte es einfach sein, das Fahrzeug zu finden, eine Genehmigung einzuholen, zu mieten, die Nutzung zu verfolgen, die Kosten (oder die geschätzten Kosten) zu kennen, das Fahrzeug zurückzugeben, Hilfe und Informationen zu erhalten.

Glücklicherweise gibt es heute Technologien, die all dies ermöglichen und die notwendige Flexibilität und Zuverlässigkeit bieten.

Mit der weit verbreiteten Verfügbarkeit von GPS und Smartphones kann die Ortung des Fahrzeugs als eine natürliche Voraussetzung angesehen werden, die der Leasinggeber den Kunden zur Verfügung stellen sollte.

In Bezug auf die Frage der Genehmigung ist die Überprüfung der Kunden für jeden Leasinggeber wichtig. Im aktuellen Geschäftsklima ist es entscheidend, dass die Genehmigung sehr schnell durchgeführt wird. Natürlich sollte die Schnelligkeit nicht zu Lasten des Risikomanagementprozesses gehen. Um ein gutes Gleichgewicht zu erreichen, müssen die Leasinggeber über ein ausgeklügeltes Bewertungsverfahren mit vordefinierten Regeln und Kriterien verfügen, das durch Backend-Programme für die externe Kommunikation mit Behörden und Kreditinstituten unterstützt wird, damit sie ad-hoc aktuelle persönliche Daten und Kreditinformationen abrufen können. Anschließend kann idealerweise ein Entscheidungsinstrument für die automatische Genehmigung oder Ablehnung zusammen mit voreingestellten Kriterien für die manuelle Überprüfung verwendet werden.

In diesem konkreten Beispiel gibt es einen positiven Aspekt: die angebotenen Fahrzeuge (wie Elektroautos oder Elektroroller) sind oft innovativ, umweltfreundlich und damit sehr wahrscheinlich auch steuerfrei, was dem zur Übernahme dieser Kosten verpflichteten Vermieter einen wirtschaftlichen Vorteil verschafft und dem Kunden einen "All-Inclusive"-Satz berechnet.

Das Thema Nachhaltigkeit ist mittlerweile sehr populär geworden, so dass mehr Kunden den Anreiz haben, solche Fahrzeuge zu nutzen. In diesem Zusammenhang müssen die Leasinggeber nach einer Möglichkeit suchen, den Prozess zu optimieren, indem sie den Kunden Warnmeldungen über die Auswirkungen auf die Besteuerung zukommen lassen. Die Dienstleistung kann durch das Senden von Nachrichten über geltende Gebühren (z.B. Parkgebühren in Kurzparkzonen oder konstenpflichtigen Parkhäusern) in Abhängigkeit vom aktuellen Standort des Kunden oder dem Nutzungsgrad des Fahrzeugs erweitert werden.

Darüber hinaus kann das Vertragsmanagement selbst, wenn ein Abkommen über die Anmietung des Vermögenswertes erzielt wird, aus Gründen der Bequemlichkeit und der Transparenz elektronisch über Webservices und E-Signatur-Plattformen erfolgen. Automatische E-Mails und Nachrichtenbestätigungen sollten an Kunden und andere Interessengruppen wie Makler, Partner usw. verschickt werden.

Die Nutzungskontrolle kann über GPS und die dem Leasinggeber und dem Kunden zur Verfügung stehenden Echtzeitinformationen (über Webplattformen, mobile Anwendungen und automatische Verbrauchswarnungen) erfolgen. Für andere Arten von Vermögenswerten kann die Nachverfolgung eine periodische Messung (wie bei Versorgungsrechnungen), per Internet (mobile Daten- oder Internetdienstanbieter), Datenspeicherung (Server), Papierdruck (IT-Ausrüstung) usw. beinhalten.

Aus wirtschaftlicher Sicht stehen Pay-Per-Use-Leasinggeber vor der Herausforderung, die Nutzung von Assets vorherzusagen, um ihren Preis entsprechend festzulegen. Denn beim verbraucherorientierten Leasing ist es schwierig vorherzusagen, welcher Teil der Sachkosten wie Steuern, Versicherungen und Abschreibungen dem Kunden zugewiesen werden soll. Und hier stellt sich die nächste Frage: Wie kann ein Leasinggeber verhindern, dass ein Vermögenswert nicht ausreichend zur Deckung seiner eigenen Fixkosten genutzt wird?

Ein möglicher Ansatz wäre die Einführung eines Matrixsystems von Gebühren oder Mindestausgaben (z.B. ein Minimum pro Tag), um ein etwaiges Defizit bei der Nutzung auszugleichen. Eine weitere Option kann die Anwendung eines "Abonnement plus Nutzung"-Modells sein, bei dem dem Kunden eine feste Gebühr berechnet wird, wenn er der Nutzung des Vermögenswertes zustimmt, und noch eine zusätzliche Gebühr in Abhängigkeit von der Nutzung (z.B. ein individueller Kilometersatz). Es muss sich jedoch um eine Abwägung handeln, denn die Leasinggeber müssen sich bemühen, die Preise auf dem Markt so wettbewerbsfähig wie möglich zu halten. Auf jeden Fall sollten die Leasinggeber über eine Regelung verfügen, nach der sie den Kunden automatische Verbrauchsmeldungen zukommen lassen.

Außerdem sollten die Leasinggeber über ein genaues und zuverlässiges System der Datenberichterstattung und -analyse verfügen. Da jedes Unternehmen anders ist, müssen die Berichte flexibel und anpassbar sein, um die relevanten Informationen erfassen zu können. In diesem Sinne ist es durchaus sinnvoll, Backend-Programme zu entwickeln, um Nutzungsdaten in Echtzeit zu verwalten und die Matrixzuordnung und Preisgestaltung nach vordefinierten Kriterien zu aktualisieren.

Ein weiterer Punkt, der bei Pay-Per-Use-Leasing von beweglichen Gütern zu berücksichtigen ist, ist, dass der Vermögenswert oft nicht auf dem Grundstück des Leasinggebers oder in seiner Anwesenheit zurückgegeben wird. Die Rückgabe eines kurzfristig gemieteten Elektroautos besteht beispielsweise darin, das Auto an einem anderen Ort abzugeben. In solchen Fällen ist es ratsam, klar definierte Regeln darüber zu haben, wo und wie ein Vermögenswert belassen werden kann, um unnötige Schadensrisiken nach Beendigung des Leasingvertrags und Geldbußen oder Strafen (z.B. bei unrechtmäßigem Parken) zu vermeiden.

Darüber hinaus sollten die Leasinggeber darauf achten, sich vertraglich zu schützen und sicherzustellen, dass sie bei unverhältnismäßigen Kosten entschädigt werden. Es wäre auch sinnvoll, wenn diese regelmäßige Inspektionen der Vermögenswerte vor Ort durchführen und automatische E-Mail- oder Nachrichtenbestätigungen (zusammen mit Rechnungen) an Kunden und andere Beteiligte senden.

Zudem sollte der Leasinggeber in der Lage sein, den Wert des Vermögens (oder seiner Abschreibung) und gegebenenfalls die Abschreibungstabelle am Ende der Leasinglaufzeit neu zu berechnen. Dies kann auf verschiedene Weise verwaltet werden, indem der Prozess durch moderne Backend-Programme, die mit aktuellen Informationen arbeiten, automatisiert und beschleunigt werden kann.

Ein weiterer interessanter Aspekt ist, dass Pay-Per-Use-Leasing in der Regel nicht mit der Bereitstellung eines Finanzierungsleasings vereinbar ist. Denn da der Endkunde nur für die Nutzung bezahlt, kann er nicht zum Nennbetrag des Vermögenswertes beitragen, wie dies beim Finanzierungsleasing der Fall ist. Dies würde einen Leasinggeber nicht daran hindern, beide Arten von Dienstleistungen zu erbringen.

Darüber hinaus stehen Anbieter von konventionellem Leasing oft vor der Herausforderung, zurückgegebene Vermögen nach einer Leasingdauer wieder zu vermarkten oder wieder zu verwenden ("Sekundärmarkt"). Viele entscheiden sich für den Verkauf des Vermögenswertes, während andere eher bereit sind, den Vermögenswert wieder zu leasen.

In diesem Zusammenhang ist zu beachten, dass, wenn der potenzielle Markt für einen Vermögenswert ein Nischenmarkt ist, der Vermögenswert eine geringere Liquidität und ein größeres Risiko der Nichtnutzung aufweist und damit einen Kapitalverlust darstellt. Dies sollte bei der Risikobewertung des Vermögenswertes berücksichtigt werden. Auch hier könnte die Pay-Per-Use-Option eine Möglichkeit zur Wiederverwendung eines zurückgegebenen Vermögenswertes sein, um ungenutzte Vermögenswerte zu reduzieren und die Rentabilität zu verbessern.

Ein wichtiger Punkt für jeden Leasing-Dienstleister ist natürlich die Rechnungsstellung und das Zahlungsmanagement. Da bei der Pay-Per-Use-Option die Abrechnung an die Nutzung gekoppelt ist, muss eine genaue und schnelle Kommunikation zwischen dem Nutzungsverfolgungssystem und dem System zur Rechnungserstellung erfolgen. Alle diese Prozesse sollten so weit wie möglich automatisiert sein, um Schnelligkeit und Genauigkeit zu erreichen.

Des Weiteren ist der Leasingnehmer bei einem kurzfristigen und leicht zugänglichen Leasing oft bereit, insbesondere wenn es um geringe Beträge geht, diese fast sofort zu zahlen. Der Leasinggeber wiederum muss sicherstellen, dass geeignete Lösungen für den schnellen und sicheren elektronischen Zahlungsverkehr über ein mobiles Endgerät, Debit- und Kreditkarten und ggf. Online-Zahlungsplattformen zur Verfügung stehen. Die Software des Leasinggebers muss eine Reihe von Regeln und Programmen zur automatischen Verwaltung von Geschäftsprozessen und zur Aktualisierung von Daten in Echtzeit sowie einen Webservice oder eine mobile Anwendung mit aktuellen Informationen über Verbrauch und Kontoführung enthalten, um Zahlungen und Rückmeldungen zu erleichtern.

Und nicht zuletzt muss das System benutzerfreundlich sein. Es ist aus Sicht des Benutzers äußerst wichtig, dem Endbenutzer eine reibungslose und zuverlässige Dienstleistung zu gewährleisten. Mit Smartphones haben die Menschen die Welt im Griff und es ist nur sinnvoll, dass diese Art von Services über mobile Geräte zugänglich ist. Das System des Leasinggebers muss Flexibilität bieten, was auch unterschiedliche Preise oder Zahlungsoptionen, Preisschätzungen, Ersatzvermögen, Rabattmatrizen und andere Mechanismen zur Förderung einer erhöhten Nutzung, Loyalität, Vermögensauswahl, Vorausbuchung usw. bedeutet. Darüber hinaus kann eine Softwarelösung vorteilhaft sein, wenn sie mit verwandten gängigen Produkten wie Google Maps oder PayPal kompatibel ist.

Im Rahmen der Benutzerfreundlichkeit und der Markenwerbung kann der Leasinggeber von der Nutzung der Daten und der Wiedereinbindung der Kunden profitieren, indem er (über Nachrichten oder Anrufe) alle Informationen über attraktive Angebote oder Rabatte angemessen kommuniziert. Verlängerungseinladungen können auf die gleiche Weise oder durch die Verwaltung eines Mitgliedssystems versendet werden. Aus diesem Grund ist es für jede Organisation wichtig, über ein internes Alert-System zu verfügen, das es den Mitarbeitern des Leasinggebers ermöglicht, potenzielle oder wiederkehrende Kunden zu kontaktieren.

Wenn man noch etwas weiter in die Zukunft blickt, darf man schon miterleben, wie die Verwendung von Sprachbefehlen, Fingerabdrücken, Gesichtserkennung, Atemalkoholbestimmung und vielen anderen technologischen Ideen ihren Weg durch die Geschäftswelt, einschließlich die Leasingwelt, nimmt. Trotz der Herausforderungen, denen sich Pay-Per-Use-Leasinggeber gegenübersehen, entwickelt sich dieser Markt und hat gute Wachstumschancen.

Auf jeden Fall ist es klar, dass die Unternehmen, die in diesem Sektor wettbewerbsfähig und stabil bleiben wollen, über eine robuste und flexible Softwarelösung verfügen müssen, um den Herausforderungen des Geschäfts und den Bedürfnissen der Kunden gerecht zu werden.

Veröffentlicht in: World Leasing Yearbook, 6. Dezember 2019